相続税の基礎控除と税率

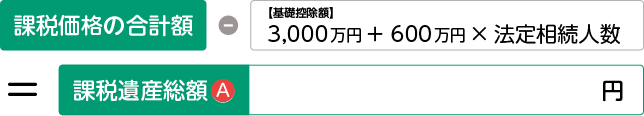

[ 遺産に係る基礎控除額 ]

[ 相続税の速算表 ]

[ 相続税額早見表 ]

概算相続税額を把握するには、下の早見表をご活用ください。

相続人の中に被相続人の配偶者がいる場合

(単位:万円)

※上記の相続税額には配偶者の税額軽減が適用されています。

相続人の中に被相続人の配偶者がいない場合

(単位:万円)

税額控除

税額控除とは、相続人各人の納付税額を計算する上で、各人の事情により、納付税額を調整する制度です。主な税額控除には以下のものがあります。

- 1暦年課税分の贈与税額控除相続開始前7年以内の贈与財産が、相続税の課税価格に加算された場合、その贈与財産にかかる贈与税額のうち一定額分を控除

- 2配偶者の税額軽減配偶者の法定相続分もしくは1億6,000万円の、いずれか多い金額まで非課税

- 3未成年者控除相続人が未成年者の場合、18歳に達するまで、一定額を控除

- 4障害者控除障害者が相続人の場合、一定額を控除

- 5相次相続控除被相続人の死亡前10年以内に相続があり、その過去の相続において被相続人が相続税を納付していた場合、一定額を控除

「相続対策」で解説している「相続時精算課税制度」により納税している場合には、その税額を差引き、納付税額を計算します。

[ 未成年者控除と障害者控除 ]

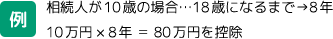

相続税額から一定額を差し引く未成年者控除・障害者控除の計算例は下記の通りです。

未成年者控除

18歳までの1年につき10万円

障害者控除

85歳までの1年につき10万円(特別障害者20万円)

[ 相続税の2割加算 ]

各人の事情により納付税額を計算する上で調整する制度がもうひとつあります。それが2割加算です。2割加算は配偶者や一親等内の血族以外が相続する場合に算出税額に加算される制度です。対象者は下記の通りです。

- 2割加算されない人配偶者・子供や父母・それ以外の代襲相続人

- 2割加算される人兄弟姉妹・祖父母・孫・血縁関係のない第三者

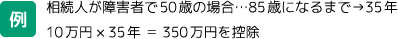

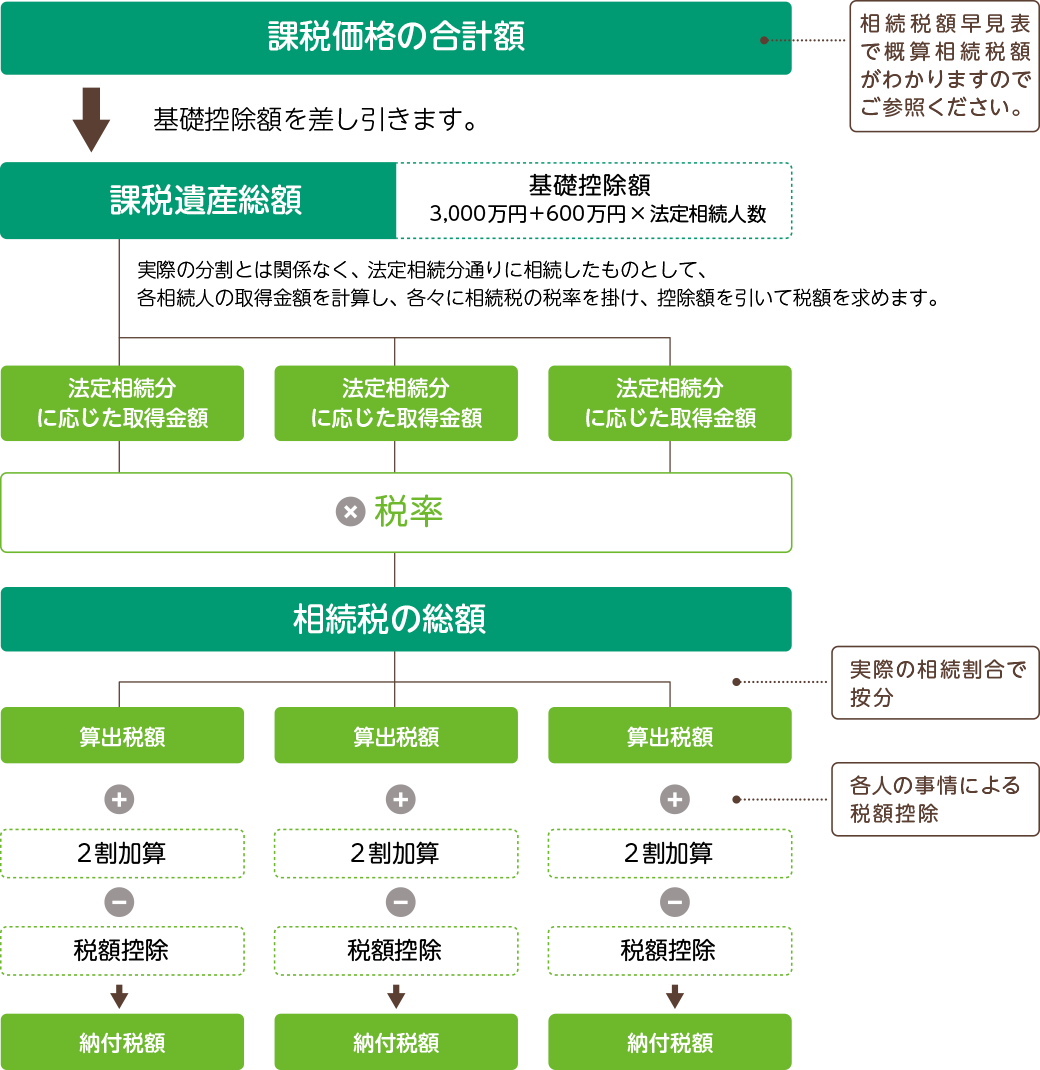

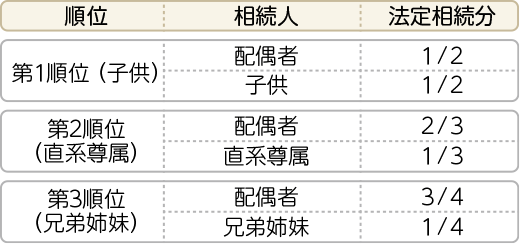

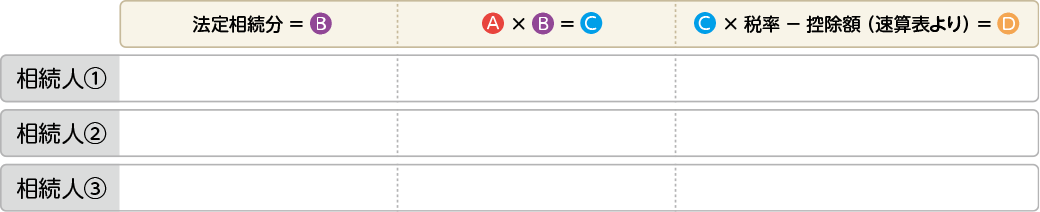

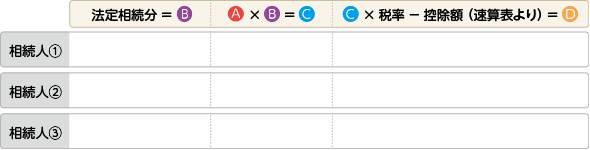

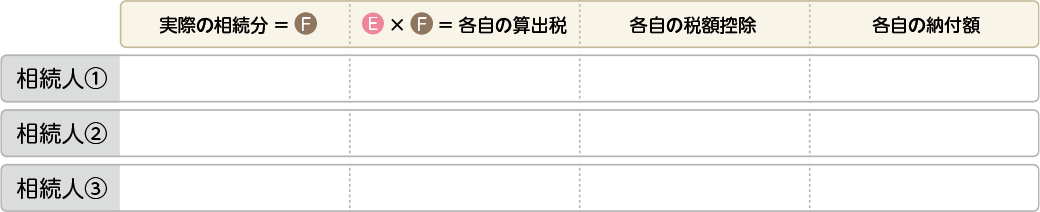

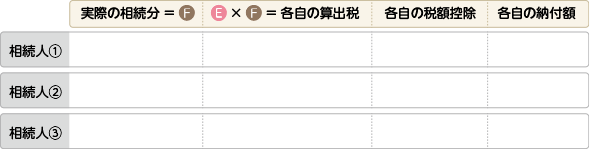

相続税の計算方法

相続税の計算はまず、課税価格の合計額から基礎控除額を差引き、法定相続分通りに相続したと仮定し、相続人各人の税率を掛け税額を計算。この各人の税額の合計を実際の相続割合で按分し、相続人各人の税額控除を行い、各人の実際の納付税額を計算することになります。

相続税の計算例

事例1) 妻、子供2人(成人と未成年)

事例2) 配偶者(夫)なし、子供3人(内、1人は未成年)

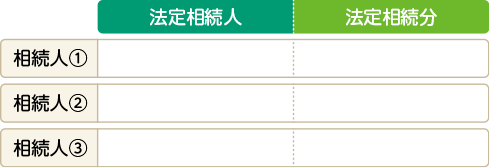

1 | 法定相続人と法定相続分を確認

法定相続分

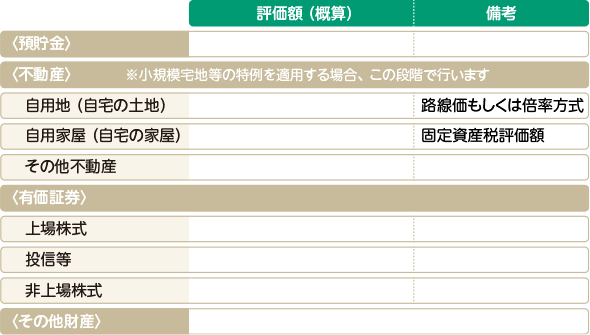

2 | 課税価格の合計額を計算

本来の相続財産

みなし相続財産

みなし相続財産

債務・葬式費用

債務・葬式費用

相続開始前3年以内に贈与した財産

相続開始前3年以内に贈与した財産

相続時精算課税による贈与

相続時精算課税による贈与

相続開始前4〜7年以内に贈与した財産 ※相続の開始時期によって異なります。

相続開始前4〜7年以内に贈与した財産 ※相続の開始時期によって異なります。

3 | 基礎控除額を差し引く

課税遺産総額を法定相続分通りに相続したと仮定し、相続税の総額を計算します。

[ 相続税の速算表 ]

相続税の総額 を、実際の相続割合で按分し、納税額を計算します。さらに各自の事情に応じた税額控除を行います。

を、実際の相続割合で按分し、納税額を計算します。さらに各自の事情に応じた税額控除を行います。

※正式な相続税額の計算等については、税理士等にご相談ください。

- ●お取引に係る手数料やリスク等の注意事項はこちらをご確認ください。

- ●記載の税制上の取り扱い・情報等は2024年9月現在のものです。

法令改正等により、税務の取り扱いが変更となった場合には、変更後の内容が適用されますのでご注意ください。

また個別の取り扱いについては、税理士等の専門家、または所管の税務署にご確認のうえ、ご自身の責任においてご判断ください。